Содержимое

В июле президент Владимир Путин подписал закон о трансформации налоговой системы России, которая стартует с 2025 года и будет направлена на более справедливое распределение фискальной нагрузки. «Эксперт» разбирался, какими будут эффекты налоговых изменений для налогоплательщиков.

Что изменится для граждан

Основное нововведение, которое ждет граждан с 1 января 2025 года, — переход к пятиступенчатой шкале налога на доходы физических лиц (НДФЛ) с действующей двухступенчатой (13% и 15% при доходах свыше 5 млн руб. в год). Как и сегодня, повышенные ставки будут применяться не ко всему доходу, а к сумме его превышения над заданными порогами. Так, для доходов до 2,4 млн руб. в год сохранится базовая ставка 13%, для части доходов в диапазоне от 2,4 млн до 5 млн руб. ставка составит 15%, для части доходов от 5 млн до 20 млн руб. — 18%, от 20 млн до 50 млн руб. — 20%, а поступления свыше 50 млн руб. будут облагаться по ставке 22%.

Изменения не будут носить характер фронтальных: по оценке Минфина, они затронут не более 3,2% работающих граждан. Кроме того, в рамках пятиступенчатой шкалы будет предусмотрен ряд льгот и исключений. Например, углубление прогрессии не затронет доходы участников специальной военной операции, не коснется надбавок и дополнительных выплат для работающих в районах Крайнего Севера. А для семей с детьми будет предусмотрен так называемый налоговый кэшбэк: если в расчете на человека доход семьи не превышает 1,5 регионального прожиточного минимума, ставка НДФЛ для них будет автоматически снижена до 6%.

Пятиступенчатая шкала в нынешней конфигурации скорее является налогом на состоятельных, так как затрагивает в полной мере именно обеспеченные слои населения, указывает главный макроэкономист УК «Ингосстрах-Инвестиции» Антон Прокудин. Для сравнения: в других странах, где действует похожая шкала, она касается не менее 60% граждан.

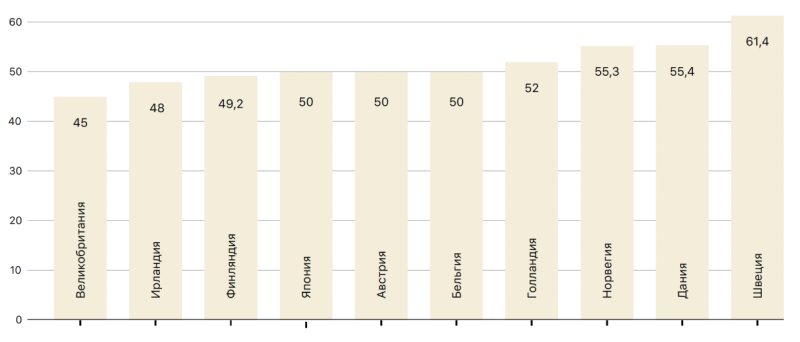

Минфин считает предложенную шкалу конкурентоспособной и разумной, прежде всего по сравнению с налогообложением в соседних странах, отмечал глава ведомства Антон Силуанов. «Принцип [прогрессии] применяется и в странах наших соседей, где верхняя часть шкалы доходит до 25%, и в странах дальнего зарубежья — там, мы знаем, верхняя шкала налогообложения поднимается до 45–55%», — сказал он. Сейчас в Китае, например, действует семь ставок НДФЛ, в Бразилии — пять, в Индии — четыре.

Страны с самыми высокими налогами на доходы физических лиц (максимальная ставка НДФЛ, %)

При этом пока правительство не говорит о механизмах индексации порогов для применения прогрессии, обращает внимание Прокудин. Поэтому лет через десять в отсутствие пересмотра порогов она может трансформироваться в «обычную прогрессивную шкалу», то есть затрагивающую значительную часть граждан, указывает он. Если индексации не будет, к 2030 году под прогрессию подпадет 13% населения России, оценивал главный экономист ВЭБ.РФ Андрей Клепач.

Особенностью введения углубленной прогрессии по НДФЛ станет и тот факт, что она не распространится на нетрудовые доходы, а также на доходы самозанятого

Для поступлений по операциям с ценными бумагами и цифровыми финансовыми активами, доходов от дивидендов и депозитов максимальная ставка налога сохранится на уровне 15%, однако она будет применяться для части доходов выше 2,4 млн руб. в год, а не 5 млн руб., как сегодня.

Ограничение максимальной ставки по нетрудовым доходам ставит целью стимулировать приток средств населения на финансовые рынки и предупредить их вывод за рубеж, полагает руководитель Института развития предпринимательства и экономики Артур Гафаров. Кроме того, это сильно урежет потенциальное использование налоговых схем, прогнозирует Прокудин.

Согласно национальным целям развития России, капитализация российского фондового рынка должна вырасти до 66% ВВП к 2030 году. «Обеспечит ли такой подход рост капитализации именно на 66% — сказать сложно, но, несомненно, налоги хотя бы не будут этому мешать», — оптимистичен Гафаров.

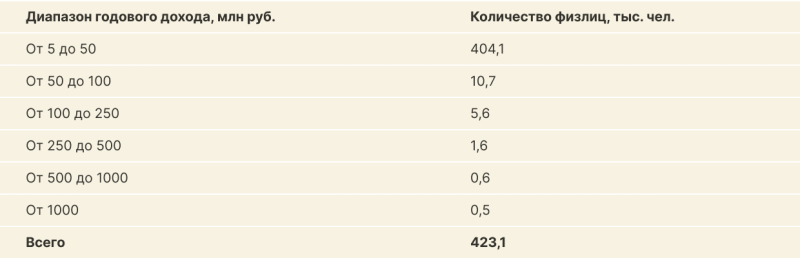

Сколько в России обеспеченных граждан

2022 год. Источник — партия «Справедливая Россия — За правду»

Что изменится для крупного бизнеса

Ставка налога на прибыль для бизнеса увеличится с 1 января 2025 года на 5 п. п. — с 20% до 25%. Предпринять такой шаг позволил хороший финансовый результат российских компаний: в 2023 году он вырос на 35,2% по сравнению с предыдущим годом и достиг 33,3 трлн руб., указывали в Минфине. При этом параллельно с ростом ставки налога будут упразднены различные оборотные сборы, в частности курсовые экспортные пошлины — они были введены для широкого круга отраслей в 2023 году, позже их действие продлили до конца 2024 года. Такой подход поддерживает бизнес. «Облагать финансовый результат эффективнее, чем оборот», — отметил глава РСПП Александр Шохин.

Повышение налога на прибыль будет «довольно чувствительным»: все-таки 5 п. п. — четверть от действующей сейчас ставки, считает партнер консалтинговой компании Б1 Марина Белякова. «Вместе с тем по результатам опроса Б1 такое повышение ставки принципиальным образом не изменит стратегию компаний и их инвестиционные планы. Более того, ставка в 25% не самая высокая в мире, хотя и немного выше средней по странам ОЭСР в 2024 году (21,7%, согласно недавно выпущенному отчету)», — отметила она.

Согласно прогнозу Минэкономразвития, прирост прибыли корпоративного сектора по итогам 2025 года составит около 4,8 трлн руб., напоминает главный экономист ВТБ Родион Латыпов. «Повышение налога на прибыль вычтет из этой величины 1,6 трлн руб. (такова оценка Минфина по ежегодным дополнительным поступлениям в бюджет от него — „Эксперт“). Таким образом, прибыль продолжит расти — только не на 9–10% в годовом выражении, как ожидало Минэкономики, а несколько меньше — примерно на 6%», — указал Латыпов. Так как рост налоговой нагрузки намного ниже ожидаемого годового прироста прибыли по экономике в целом, это не должно демотивировать компании в отношении инвестиций, резюмировал он.

Власти несколько сгладят эффект для компаний и предусмотрят поддержку инвестиций в рамках обновленной налоговой системы. Будет бессрочно продлено действие механизма инвестиционного налогового вычета в регионах (ранее предполагалось, что он завершит работу в 2024 году), а также введена новая льгота — федеральный инвестиционный налоговый вычет (ФИНВ).

ДЕТАЛИ

Право на вычет

Детали механизма работы ФИНВ пока не определены. По последним данным, рассматривается три варианта, а именно:

вычет только для обрабатывающих производств в размере 15%, 10% или 5% от суммы инвестиций; вычет для обрабатывающих производств (за исключением производства кокса и нефтепродуктов), гостиниц и общепита, научных исследований и разработок в размере 17%, 11% и 5,5% суммы инвестиций; вычет для добычи полезных ископаемых, обрабатывающих производств, кондиционирования воздуха, гостиниц и общепита, деятельности профессиональной, научной и технической в размере 9%, 6% и 3% суммы инвестиций.

При этом предельный размер финансирования вычета будет определяться с учетом бюджетных ограничений и вряд ли превысит 300 млрд руб. в год, сообщали «Ведомости». Сумма в 300 млрд руб. недостаточна, чтобы обеспечить амбиции всех игроков и отраслей, претендующих на ФИНВ, полагает Марина Белякова. «При таком подходе льгота приведет к компенсации не более 20% от инвестиций, если давать ее широкому кругу отраслей. То есть воспользуются многие, но этого мало в расчете на одного получателя», — рассуждает она. По мнению эксперта, такой подход не приостановит запланированные инвестиции, но и не станет стимулом для их «серьезного расширения». А ведь у любой льготы «должна прослеживаться стимулирующая функция», констатирует Белякова.

Основной фактор, сдерживающий инвестиции сегодня, — это ограничения на рынке труда, говорит Родион Латыпов. «Рост зарплат на 17% в номинальном выражении по итогам 2024 года (прогноз ВТБ), в том числе в результате образовавшегося дефицита трудовых ресурсов, гораздо сильнее отражается на прибыли компаний, чем повышение ставки налога», — отметил он. При прочих равных повышение зарплат на 17% будет «стоить» компаниям 6–7 трлн руб., аргументирует эксперт.

Новые возможности для применения инвестиционного налогового вычета будут стимулировать значительное число работающих в стране компаний пересмотреть свои действующие стратегии развития и подходы к работе, считает председатель Санкт-Петербургского отделения «Деловой России» Дмитрий Панов. «Есть все основания ожидать существенного роста расходов предприятий и организаций на реализацию своих инвестиционных программ, а также мероприятий по повышению производительности труда, цифровизации и автоматизации ключевых бизнес-процессов», — прогнозирует он.

Фото: Дмитрий Феоктистов/ТАСС

Как поведут себя отдельные отрасли

Влияние повышения ставки налога на прибыль на отдельные отрасли прогнозировать «сложно и не всегда возможно», но есть несколько основных тенденций, утверждает Марина Белякова. А именно:

есть отрасли, не имеющие права на ФИНВ, например банки. Для них рост налога на прибыль будет максимальным — ровно 5 п. п., указала эксперт. По прогнозу ЦБ, в 2024 году банковский сектор продемонстрирует рекордную прибыль — 3,1—3,6трлн руб. (в 2023 году она составила 3,3 трлн руб.); для ряда отраслей законом также поднят НДПИ, и они, очевидно, получат «сравнительно больший рост нагрузки, чем другие», прогнозирует госпожа Белякова. Речь идет о «рентных» отраслях, таких как производство удобрений, железной руды, угля, золота, алмазов и других драгоценных камней. Для части из них изменят формулу расчета налога, привязав ее к экспортным ценам, а для некоторых (например, для железной руды и алмазов) произойдет простое повышение ставки. «Даже после повышения НДПИ в этих отраслях операционная рентабельность останется высокой — более 20%», — говорил Антон Силуанов.

Отраслевые эксперты ранее давали крайне разнородные оценки подготовленным изменениям — например, одни аналитики заявляли, что производители удобрений окажутся наиболее пострадавшим от повышения нагрузки сектором; другие утверждали, что они «могут даже выиграть от нововведений». Сказать, что сырьевой сектор выдержит любое повышение налоговой нагрузки, нельзя — он является чувствительными к подобным изменениям, отмечает генеральный директор Агентства трансформации и развития экономики Владислав Онищенко. «То, как налоговая донастройка отразится на рентабельности сырьевых отраслей, зависит по большей части от сбалансированности управленческих решений бизнеса, а также от внешней и внутренней политики государства, условий международной торговли, баланса производства и потребления, совершенствования технологий, курса рубля», — сказал он; некоторые отрасли будут себя чувствовать «сравнительно лучше», если максимально воспользуются ФИНВ, двойным вычетом затрат на ИТ и другими льготами для высокотехнологичного сектора, отмечает Белякова. Так, согласно принятому закону, для ИТ-сектора ставка налога на прибыль составит льготные 5% (тем не менее она вырастет по сравнению с действующей сегодня нулевой), а по ряду направлений будет с 1,5 до 2 увеличен коэффициент вычета амортизационных трат для целей налогообложения — в частности, это произойдет для расходов на отечественное ПО и НИОКР из правительственного перечня. Впрочем, ИТ-компании не считают себя бенефициарами налоговой донастройки: они уже предупредили власти о возможном росте цен на свои услуги и негативном эффекте на деятельность малых и средних разработчиков вследствие увеличения ставки налога на прибыль.

Логика налоговых корректировок по отдельным отраслям хорошо видна на примере указа президента о национальных целях, где акцент сделан на развитии технологического лидерства, обрабатывающих производств, повышении производительности, на развитии НИОКР, говорит господин Онищенко. «Как следствие, и в налоговом стимулировании сохраняются преференции в части сниженных ставок и льгот по высокотехнологичным направлениям», — отмечает он.

Технологический суверенитет — необходимое условие устойчивости российской экономики, заявлял президент Владимир Путин. Особенно он критичен для «сквозных» сфер, таких как средства производства и станки, робототехника, все виды транспорта, беспилотные, авиационные, морские и другие системы, экономика данных, новые материалы и химия. Для развития этих отраслей ведется разработка отдельных национальных проектов, их запуск планируется на 2025 год.

Фото: Дмитрий Феоктистов/ТАСС

Что изменится для малого бизнеса

В сегменте малого и среднего бизнеса нововведения затронут компании, работающие по упрощенной системе налогообложения (УСН). С 2025 года рамках режима УСН впервые вводится обязанность уплачивать НДС для бизнесов, выручка которых превышает 60 млн руб. в год. Новые правила предусматривают, что у таких компаний будет выбор:

платить НДС по ставке 5% (если выручка не выше 250 млн руб. в год) или 7% (если выручка от 250 млн до 450млн руб.), но при этом не использовать вычеты по НДС; платить «классический» НДС с исчислением налога с реализации по ставке 20% и правом на вычет входного НДС по расходам.

Параллельно будет расширен порог доходов для применения УСН — с действующих 265,8 млн до 450 млн руб., а порог по остаточной стоимости основных средств вырастет со 150 млн до 200 млн руб. Кроме того, будут отменены повышенные ставки в рамках системы УСН — 8% при базе «доходы» и 20% для базы «доходы минус расходы», которые действовали при доходах от 199,35 млн в 2024 году и при количестве сотрудников от 100 человек. Таким образом, весь бизнес на УСН будет применять базовые ставки 6% при базе «доходы» и 15% («доходы минус расходы»).

Изменения УСН в таком формате стали неожиданностью, отмечает исполнительный директор «Опоры России» Андрей Шубин. «С одной стороны, статистика последних лет показывала, что плательщики УСН почти не выходили за контур 60 млн руб. Таким образом, если относиться с позиции сухих цифр, то дополнительные вводные по НДС не должны коснуться абсолютного большинства предпринимателей, применяющих данный режим», — отметил он.

Однако для тех бизнесов, которые все же подпадут под НДС, это станет «прямым увеличением издержек и налоговой нагрузки», прогнозирует Шубин. Кроме того, им придется нарастить административные издержки на бухгалтерию. Эксперт также выразил тревогу относительно влияния уплаты НДС на стимулы к росту компаний: по его мнению, наличие дополнительного налога отнюдь «не стимулирует выходить за рамки 60 млн руб. в год».

Корректировки УСН будут производиться параллельно с амнистией за дробление бизнеса, к которой компании прибегали для того, чтобы пользоваться льготными ставками «упрощенки». Предполагается, что амнистия охватит налоговые периоды 2022–2024 годов, а прощение налоговых доначислений будет происходить лишь при условии добровольного отказа от дробления в 2025–2026 годах. Законом вводится понятие дробления: под ним понимается «разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами», направленное на «занижение сумм налогов путем применения специальных налоговых режимов». Такая формулировка оставляет на усмотрение инспекторам и правоприменительной практике дальнейшее совершенствование данного термина и не дает четкого толкования, констатирует Шубин.

Кроме того, принципиально важным для малого и среднего бизнеса станет введение туристического налога (доля МСП в туристической отрасли составляет 70%). Предполагается, что он заменит действующий в некоторых регионах России курортный сбор. Устанавливать и определять размер туристического налога будут муниципалитеты, максимальная ставка в 2025 году составит 1% от стоимости услуг по проживанию в гостиницах. В дальнейшем ставка будет постепенно расти, но не превысит 5%. Взимать его будут не с человека, как это было в случае с курортным сбором, а с отеля за каждый занятый номер.

Рецепт от «хронического дефицита»

Актуализация налоговой системы в первую очередь обусловлена тем, что наступили времена «дефицита бюджета, который носит хронический характер», отметил директор Центра региональной политики РАНХиГС Владимир Климанов. По итогам 2023 года дефицит федерального бюджета составил 3,2 трлн руб., в 2024 году ожидается превышение расходов над доходами на уровне 1,6 трлн руб. Все дополнительные доходы от повышения налоговой нагрузки пойдут именно в федеральную казну, сообщалось ранее. «Понятно, что в таких условиях нужно идти на повышение налогов», — указывает эксперт.

При этом основных причин «хронического» дефицита несколько: это и ужесточение санкций Запада, и рост расходов, связанных со специальной военной операцией и стартом масштабной трансформации экономики, перечисляет Владимир Климанов. Не последнюю роль сыграла и технологическая готовность информационных систем государства к администрированию более сложной налоговой конструкции.

Наконец, так как налоговая донастройка была проведена в начале очередного шестилетнего политического цикла, она будет способствовать реализации масштабных нововведений, анонсированных в послании президента Федеральному собранию в 2024 году, резюмирует эксперт. Исполнение поручений, сформулированных по итогам послания, потребует более 1 трлн руб. в год, оценивали в Минфине.

ЦИФРА

2,6

ТРЛН РУБ.

В ГОД

будут приносить в бюджет системные налоговые изменения.